日本の飲食料品小売業は、円安や原材料・物流費・エネルギーコストの高騰に伴う値上げが続き、消費者の節約志向や競争激化に直面しています。人手不足が深刻化する中、省人化やDX導入が進む一方で、中小規模店舗では資金やノウハウ不足が課題となっています。無人店舗やセルフレジの導入、地場産品や健康志向商品による差別化、オムニチャネル戦略などが注目され、今後はコスト削減と顧客体験向上の両立が鍵となります。就職・転職では、現場運営力に加えPOSデータ分析やDX推進のスキル、食品衛生や物流資格の取得が有利であり、実務経験と数値で示せる成果が評価されやすい状況です。

飲食料品小売業の重要性と労働構造

ここ数年、円安・原材料価格・物流費・エネルギーコストの上昇や、人手不足という複数ショックが重なり、飲食料品小売業は「値上げの連鎖」と「省人化・DX」推進の二極化が進んでいます。消費者の節約志向・購入チャネルの多様化(実店舗+EC+即配)も業態競争を激化させています。

最近の重要な出来事

- 値上げラッシュと物価上昇

2024〜2025年にかけて食品分野で大幅な値上げが相次ぎ、メーカーの価格改定件数・品目数が増加。調味料・加工食品・酒類など幅広い分野で値上げが発表されています(原材料・物流・エネルギー・人件費が主因)。これが小売の売上・品揃えや消費動向に直接影響しています。TDBエデンレッドジャパン - 政府・業界による生産性向上・省力化支援の強化

中小企業支援策や省力化の横展開を狙う取り組み(設備投資補助、DX支援など)が公表・推進されており、小規模事業者の省人化投資が政策の注目点になっています。中小企業庁内閣官房 - 無人店舗・セルフ化・デジタル決済の拡大

実証実験や一部店舗での無人化・セミセルフ化、AIカメラやセルフレジ導入が増加。大手チェーンの一部店舗で無人・省人運用事例が報告されています(ただし導入コスト・運用課題も多い)。 - エネルギー・電気料金の上昇が小売コストを圧迫

特にコンビニや冷凍・冷蔵を要する業態では電気代上昇が収益に直結。省エネや設備更新が喫緊のテーマです。MENTERU メディア

現状の主要な問題(現場レベルでの“痛み”)

- コスト構造の悪化(原料・物流・エネルギー・人件費)

メーカーの値上げ→小売の仕入れコスト上昇→消費者の購買抑制、という負のスパイラル。薄利多売の小売業では価格転嫁が難しい業態も多い。エデンレッドジャパン - 深刻な人手不足・採用難

小売・流通は非正規比率が高く、シフト・夜間労働も多いため採用・定着が難しい。高齢化・若年層の都市集中も影響しています。政府も省力化支援を展開中。中小企業庁内閣官房 - DX導入のハードル(資金・ノウハウ・業務再設計)

セルフレジやPOSデータ活用、オンライン販売への取り組みは進むが、中小店や個店では設備投資と運用ノウハウが足りず、導入が遅れるケースが多い。ttg.co.jp - サプライチェーンと品目集中リスク

円安や輸入材料高、特定作物の天候リスクなどで供給不安定化。結果として品切れや代替品の需要変化が発生。食品ITnavi - 消費者行動の変化と競争激化

即配・EC・ドラッグストアやディスカウント業態の価格訴求が強く、従来のスーパーは差別化が必要になっています。Reuters Japan

今後の主なチャレンジと機会(戦略的観点)

- 「省人化×顧客体験」の両立

単なる省人化(無人化)ではなく、空いた人的リソースで付加価値(対面接客、地域特化商品、体験型販売)を生む設計が重要。省力化はハード+業務再設計で効果を最大化する必要があります。ttg.co.jp - 価格以外の差別化(健康・地域・サステナビリティ)

プライベートブランドの強化、地場産品やSDGs対応(プラ包装削減、フードロス対策)による差別化が求められる。消費者の価値観多様化に合わせた品揃えが機会になります。食品ITnavi - オムニチャネルとラストワンマイル最適化

実店舗とEC(即日配達/店受取)の連携、店を小型物流拠点にする取り組みが一段と重要。ラストワンマイルの効率化は競争力に直結します。Reuters Japan - 価格変動対応の柔軟な仕入れ・商品設計

為替や原料価格変動に対して、複数サプライヤーや代替原料、需要弾力性の高い商品設計(小包装、量目変更)で対応することが求められます。エデンレッドジャパン

就職・転職に役立つ実務的アドバイス(求められるスキルと準備)

- 店舗スタッフ/マネジメント(アルバイト含む)

- マルチタスク力:接客・品出し・発注・勤怠処理など幅広い業務をこなせることが強み。

- 接客の“付加価値”を出せる人材:商品説明や顧客ロイヤルティを高められる人。

- シフト交渉力・労務知識:夜間や繁忙期のシフト管理に強いと評価されやすい。

- 物流・倉庫(倉庫管理・ルート設計)

- 在庫管理・WMS(倉庫管理システム)の理解、フォークリフトなどの資格が有利。

- 配達最適化(ラストワンマイル)やコスト管理の経験は高需要。

- IT・DX(データ分析・システム導入)

- POSデータや購買データ分析のスキル(SQL、Excel上級、BIツール)は強力な差別化要素。

- プロジェクト推進力:現場にツールを定着させる「業務設計力」が重要。

- API・EC連携、決済周りの実務知識があると転職市場で高評価。

- 商品企画・バイヤー(MD)

- 仕入れ交渉力と価格交渉の経験、収益構造を読む能力。

- 顧客トレンド把握(健康・時短・サステナ)と迅速なSKU入れ替え判断力。

- 具体的な準備(書類・面接で差がつくポイント)

- 「数値で語る」:売上改善やコスト削減に寄与した具体数値(%や金額)を用意する。

- DX事例の理解:自分が関わった、もしくは学んだDX導入の成功/失敗体験を説明できる。

- 業界用語・法規(食品表示、HACCP、賞味/消費期限の取り扱い)を押さえておくと安心感を与えられる。

- 資格:食品衛生責任者、フォークリフト、簿記(経営数字理解)、データ分析関連(Python/SQLの入門)など。

- 年収感・キャリアパスの現実

- 小売の店舗職は地域・業態で差が大きく、マネジメントや本部(MD/バイヤー/物流)に進むと待遇は改善しやすい。DX・データ分析スキル保有者は市場価値が上がっており転職時に有利。ttg.co.jpReuters Japan

短期的(1〜2年)に取り組むべき優先事項

- 電気・設備の省エネ投資と補助金活用(コスト抑制)

- 小規模事業者向けに分かりやすいDXテンプレと伴走支援を構築(導入負担軽減)

- 人材定着のための柔軟な働き方・待遇改善(短時間パートの処遇改善、教育投資)

- 代替サプライチェーン構築と原価変動ヘッジの仕組み化

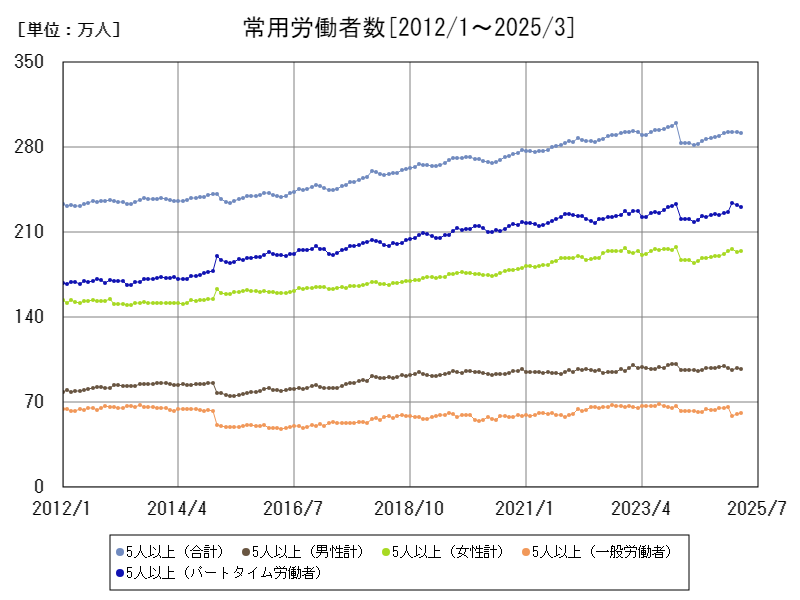

飲食料品小売業の常用労働者数

常用労働者数の動向は、2012年から2025年3月までのデータを分析すると、いくつかの特徴と傾向が浮かび上がります。特に「5人以上(合計)」の事業所における常用労働者数は、2023年12月に約300万人のピークを記録しましたが、その後はやや減少し、現在はピーク時の97.2%となっています。

この推移を見ると、飲食料品小売業の労働需要は長期的には安定しているものの、直近数年で若干の縮小傾向がみられることがわかります。最大規模の労働者数を有する「5人以上」の事業所群は、全体の雇用動向に大きな影響を与えるため、ここでの減少は業界全体の雇用環境に一定の変化を示唆しています。

背景には複数の要因が考えられます。まず、飲食料品小売業自体が国内消費の動向や消費者行動の変化に大きく左右される産業であること。人口減少や高齢化の進行により、消費者の購買パターンも多様化しており、これが店舗運営や労働力需要に影響を与えています。また、デジタル化やEC(電子商取引)の普及により、従来型の店舗販売の役割が変化しつつあり、これが常用労働者数の伸び悩みや減少に影響していると考えられます。

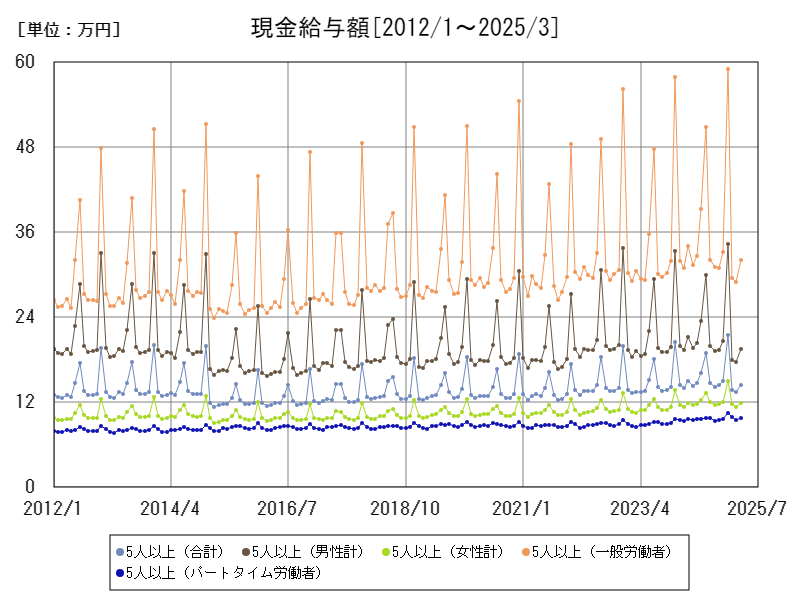

月別の現金給与額

現金給与額の総額は、2012年から2025年3月までのデータを基に分析すると、興味深い動向が見られます。特に「5人以上(一般労働者)」の現金給与総額は、2024年12月に59.1万円のピークを記録しましたが、現在はピーク時の54.4%にまで低下している点が特徴的です。

この大幅な減少傾向は、業界の給与構造や労働市場の変化を反映しています。飲食料品小売業は、労働集約型の産業であるため、給与総額は労働者数や労働時間、賃金水準の変動に大きく影響を受けます。ピーク時の高い給与総額は、一時的な労働力増強や賃上げの動き、または特定の経済環境下での消費拡大を反映している可能性があります。

一方で、現在の54.4%という水準は、賃金の伸び悩みや労働時間の減少、さらには非正規労働者の割合増加などが影響していることが考えられます。特に、飲食料品小売業においては、非正規労働者の比率が高い傾向があり、一般労働者の現金給与額全体の伸びを抑制する要因となっています。

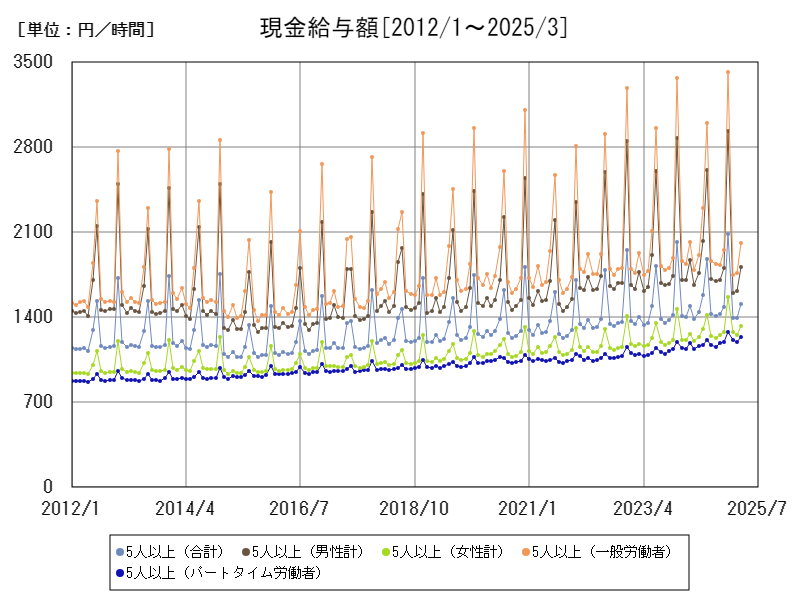

男女別、雇用別の時給

時給は、2012年以降、緩やかな上昇と変動を繰り返しながら推移してきました。特に「5人以上の一般労働者」においては、2024年12月に過去最高の時給3,420円を記録しましたが、その後は大きく低下し、2025年3月時点ではピークの58.8%にあたる水準まで落ち込んでいます。

この傾向には、年末の繁忙期における一時的な高時給設定やボーナス分を含んだ時間換算の影響が見られると考えられます。とりわけ、年末年始の販売促進期には労働需要が高まり、時給も上昇しやすくなるため、12月の数字が突出する傾向があります。一方、閑散期となる年明け以降は、臨時的な手当の剥落や時短シフトの増加により、平均時給が大幅に低下することが少なくありません。

また、飲食料品小売業では非正規雇用の割合が高く、最低賃金の上昇が全体の時給水準に与える影響は大きいものの、繁閑差の影響を強く受けやすいという業種特有の構造もあります。今後は、持続可能な労働環境の整備と、時給水準の安定化が業界全体の課題となるでしょう。

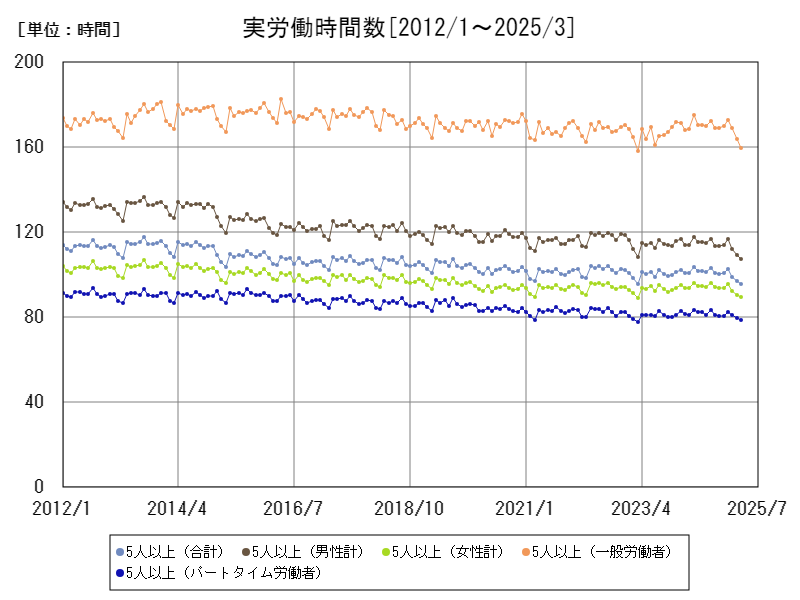

男女別、雇用別の労働時間

実労働時間数は、2012年以降、季節的な変動を伴いながら推移してきました。2016年4月にはピークとなる183時間を記録しましたが、その後は緩やかな減少傾向が見られ、2025年3月時点ではピーク時の87.5%にあたる水準となっています。

この実労働時間の減少傾向には、いくつかの要因が考えられます。第一に、労働時間規制の強化や働き方改革に伴う「長時間労働の是正」が企業現場に浸透し、計画的なシフト管理や休暇取得の促進が進んだことが挙げられます。とりわけ小売業界では、人手不足と過重労働の問題が顕在化し、労務管理の見直しが進められてきました。

第二に、近年ではEC(電子商取引)の拡大や無人レジの導入といった業務効率化の影響により、従来型の店頭業務に必要な労働時間が縮小している可能性もあります。さらに、人口減少や消費者の生活スタイルの変化によって来店数が分散し、ピーク時の労働集約的な体制を維持する必要性が減ったことも一因といえるでしょう。

コメント